先行きを読み投資を行うという無理ゲー

めーめーおじさんです。

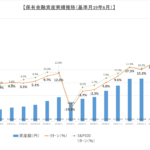

8月15日に発表になったNY連銀製造業景況指数は大幅に悪化というニュースが出てきました(リンクはこちら)。リンク先の記事によれば需要の急激な落ち込みが示唆されているという内容です。

さて、ここからが本題ですが、投資家の皆さんの今後の景況感、経済の先行きの予想がどうお考えでしょうか?

私自身の考えは随分前から一貫して主張していますが、この先は経済は低迷すると考えており、それにより株式市場は短中期では下目線という見方をしています。

その根拠は?という部分ですが、仕事柄一般消費者に近いところで仕事をしているというのもあるのですが、取引先の数字やそういった市場環境の肌感によるものが大きいです。

かなりビジネス環境は悪化してきており、企業努力のレベルを超えるような状況が続いています。また、様々な物の値段が上昇していますが、これまで買ってくれていたレベルで買ってくれなくなっているという数字が如実に見えているので、値上がり分が売上に寄与しているだけで、企業によっては原材料コストの価格上昇分を価格転嫁出来ているかどうかでかなり収益状況が変動しそうです。

いずれにしても、コストアップ分を吸収出来るような大企業が有利なこの状況で、日本国内における割合は中小企業が圧倒的に多い訳ですから、どこまでそれらの企業が耐えられ、そして従業員を雇用できるのか?という事ですね。

米国に目を向けても、記録的なインフレに見舞われているわけですが、その伸びに賃金の伸びが追いついていないわけですから、どこかで大きく反動がきうな気がしてなりません。

このような状況で単純にインフレを抑える為だけに利上げを続行しているわけですから、株式市場にが明らかにマイナスに作用する筈です。

しかし、現実にはグロースを始めこれまでの下落に対する強い反発が見られるわけで、経済も株式市場も軟着陸する可能性もあると思います。

と、うだうだ言った所で、ロシア・ウクライナ問題、中国・台湾問題を始め、世界には地政学的リスク含め、様々な外的リスク要因が潜んでいるわけで、いくら先行きを予想したところで100%当てられるという事は絶対にありえないわけで、どっちに転んでも良いように準備をしておくというのが、私のような一般的な投資家のあるべき姿かなと考えるわけです。

とりあえず私は下にも上にもいって良いように、

①積立NISAでVTIを機械的に毎月15日に積立投資

②信じた銘柄は不正などのよほどの問題が起きない限りは売らない、損切しない

③現金余力を厚めに待機

④投資資金と生活用資金(預金含む)を分けて資金管理

という感じで株式運用を続けています。とにかくリスク許容の範囲内で投資を行い、投資資金もあくまで余剰資金を運用にまわす、これだけでだいぶ心に余裕を持てますし、何よりどっちに転がろうが関係ありません。

こういったよくわからない相場環境では動かないというのも手ですし、ある程度方向感が定まるまではある程度大人しくしているつもりです。

特にこういった場面では上昇相場に応じて強気な発言、儲かっているという発信を目にする機会が多くなってきますが、これまでの最高値にチャレンジするような環境にはないわけですから、素直に静観しておく両睨みが良いのかと。

プロでも予想が外れるような相場環境なわけですから、他人の儲かっているという発言に対する嫉妬心などを抑えるのも凡人投資家にとっては必要なスキルの1つですし、プロをマネてそれこそ投資を行うこと自体が無理ゲーですね。身の程にあった投資を心掛けたいところです。

ディスカッション

コメント一覧

まだ、コメントがありません