【中国】投資不適格と国際金融センター香港の終焉

めーめーおじさんです。

5月28日に中国全国人民代表大会で、香港に国家安全法を導入する方針を採択しました。同法の内容は、

「中国からの分離、国家転覆、テロリズムや国家安全保障を危険にさらす行為」

を処罰するという内容となっています。同法案を巡ってはトランプ政権が中国の対応は「大きな間違いだ」と強く非難していますが、今後は香港に与えている恩恵待遇の見直しも視野に入ってきています。

しかし、今回の「国家安全法」が何故これまで以上に米国を中心として非難されているのかとうことです。

まず大前提として、香港というエリアは一国二制度を基本にしているわけです。そのため、香港政府自身がこれまでも法律(条例)を定めてきたわけです。昨年に大きな問題となった逃亡犯条例にしてもそうです。

ですが、国家安全法については香港政府ではなく、全人代が制定し香港へ同法を適用させようとしています。本来香港には中国本土の法律は適用されませんが、例外規定として香港基本法18条を根拠に全人代が定めた法律であっても、香港に適用可能な全国性法律というものが定められています。

細かい規定はありますが、要するに法解釈は中国中央政府次第でどうにでもなりますし、今後も香港を締め付けるような法律を香港政府が制定せずとも、中央政府がバシバシ立法出来る事を意味します。

中国は核心的利益に関わる事はこれまでも引いてきた事はありません。またトランプ政権も中国政府に対して更に厳しい対応をしてくることが予想され、中・長期ではアジアの金融センターとしての香港の地位が揺らいでくることが予想されます。

中国は世界最大の人口を抱えており、それがもたらす巨大市場は非常に魅力的ではありますが、一党独裁と共産党がもっとも体制の上位に来ることを考えれば、特有のカントリーリスクは大きいため個人的には投資不適格ではないかと考えます。

またこんなタイミングでモトリーフールからこんな記事も出ていました。

「These 4 Chinese Stocks Are Too Risky to Own」

※これら4つの中国株は所有するにリスクが高い

この記事内容に関しては、今回の香港とは無関係ではありますが、米国市場に上場している中国企業への投資にはどういったリスクがあるのかが書いてあります。

最近ではラッキンコーヒーがナスダックを上場廃止通知が出されていますが、不正会計などの問題から上記に挙げたように政治的リスク(長期化しそう)も伴う中国株へ敢えて投資をするという判断はないのではないでしょうか。

米国に与える影響はどうなのか?

新型コロナがもたらしたパンデミックですが、世界情勢に大きな影響を与える事となりました。今後どこでこの問題が落ち着くかはまだ見通せない状況でありますが、間違いなく数年も経たないうちに解決していくと考えます。

今でも経済再開に向けた動きが全世界で見られますが、米中貿易摩擦が激しさを増した2019年の状況に似てくるのではないかと考えています。

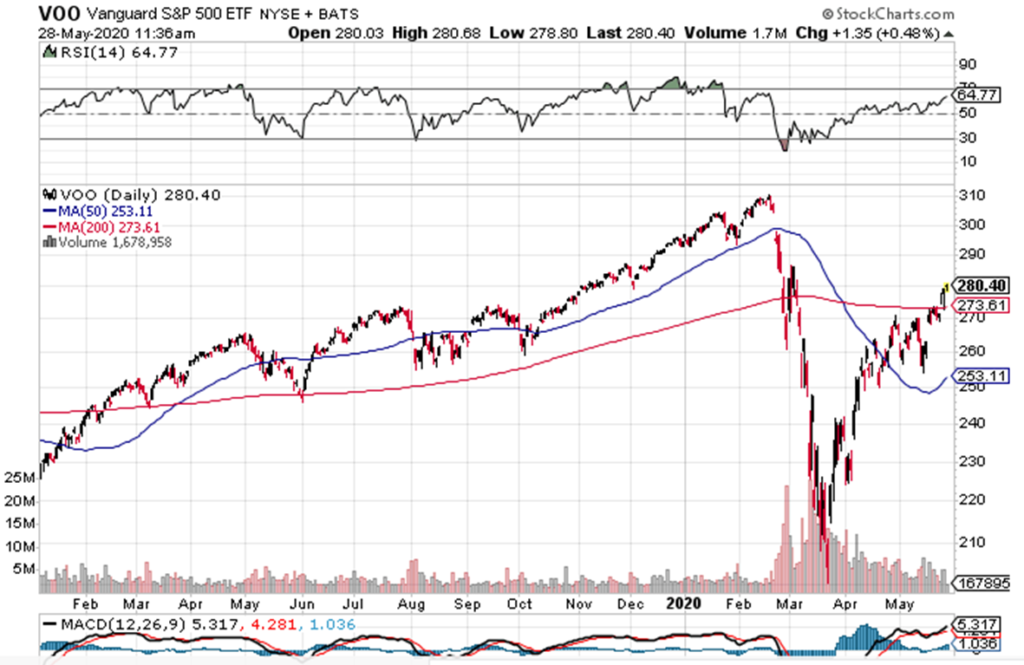

上図はS&P500に連動するETF「VOO」の2019年チャートになります。ところどころでガツンと下げている場面がありますが、米中関係でイベントが起こるたびに株価が急落しているのがわかります。

そして2020年に入ってからのコロナショックの暴落です(笑)。結局は米中摩擦が激しさを増した中でも、好調な米国経済を背景にしっかりと右肩上がりで株価は上昇しています。

2019年と2020年現在で大きく状況は違うのは、パンデミックにより実体経済に大きなダメージが発生し、これまで米国経済を牽引していた個人消費が急激に冷え込んだことでしょうか。

しかし、もう一つ異なる点としては、史上空前の米国を中心とした各国の金融緩和政策がとられていることです。

単純に2019年と比較は出来ませんが、それでも溢れたマネーはどこかで運用しなければならず、実体経済からは乖離した株高をもたらし、そうこうしているうちに景気回復局面になりバブルが始まるような気がしてなりません。

それを考えたら、2019年のように米中の突発的な衝突により市場全体が最大で▲10%程度の急落する場面はあるにしても、200日移動線をサポートラインとして株価は中期的に上昇していくのではないかと考えています(あまりにも楽観的でしょうか?)。

ということで、結局は2番底は来ない(既に終わった?)事で、様々な政治的要因によって株価は乱高下する場面はあっても、底堅く推移することを考えれば、米国株への投資を引き続きコツコツと行っていく事が正解に思います。

しかし、2019年の状況を考慮するならば、中国リスクを抱える企業への投資はやはりリスクが高い様に感じます。

上図は百貨店大手メーシーズの2019年株価チャートになりますが、業態の構造上商品の仕入れ先がどうしても中国に依存しなければならないリスクをもっており、昨年のような関税合戦になった場合には大きな影響は避けられません。

唯でさえネット通販に押され、パンデミックにより経営に大きなダメージが与えられている現在では、あまり魅力的な投資先とはいえないのではないでしょうか。

少なくとも、競合の百貨店が潰れて経済再開による期待で株価は直近で大幅に上げているようですが、少し危険な香りがしています。

今後はコロナの第2波がくるかどうかという面もそうですが、それ以上に米中の動きに注目していく必要がありそうです。

ディスカッション

コメント一覧

まだ、コメントがありません