米国株信用取引2022年7月開始、証券会社収益化加速へ

めーめーおじさんです。

2月5日の日経新聞で知ったのですが、2022年7月から米国株の信用取引が解禁されるとの事です。

記事によると、日本証券業協会がと取引に必要なルールを整備し、約1300の大型銘柄を対象に信用取引が出来るようになるとの事です。

信用取引が出来るという事はレバレッジ取引や空売りも出来るという事ですから、個人投資家にとっては投資の幅が広がると言う意味では良い事ではないでしょうか。

そうですね…投資の幅が広がるという意味ではw

個人的には信用取引は個人投資家には必要のないものだという考えがあるので、今回の証券会社の動きに対してはあまり肯定的には捉えていません。

その理由としては、『ストップ安、ストップ高がない米国株式市場において、信用取引が出来る様になれば万が一の損失が広がってしまう可能性がある』という事でしょうか。

ましてやレバレッジをかけていたらかなり大変なことになりそうです。逆も然りなので夢もありますが、そうなってくると投資とはまた違い、投機となってしまいますね。

勘違いしないで欲しいのは、信用取引自体を私は否定しているわけではないのです。そもそも、信用取引が株式市場で必要とされている意味は、株式の流動性を上げ適性で公正な株価が形成されるという部分があるわけです。

こういった部分があるので、全くだめだとはならないわけです。しかし、それでも私が取引として否定的なのは、特に米国株の信用取引についてはサラリーマン投資家にとって相性が悪すぎるという一点に尽きると思います。

投資家ごとに投資方針が違うわけですが、それでも私と同じような境遇(本業サラリーマン)の方は、基本は日中に働いているわけです。

米国株式市場が開くのは時差の関係上、深夜から朝方にかけてですから、取引をするにはこの時間で行うしかないわけです(時間外取引除く)。

信用取引を行うからにはリスクコントロールが必須なわけで、更にコスト面も出来る限り抑える事を考えると、短期売買が取引としては相性が良く、私の様にタイミングを考えずとりあえず成行で注文を出しておいて、気づいたら約定していた、という手段がやり難いわけですね。

基本は夜間帯は寝るべきですし、本業を疎かにするわけでもいけませんので、米国株の短期売買とは非常に相性が悪いと言えます。

ということで、個人的にはあまり賛成出来るものではないなあと考えています。

さて、ではなぜこのような話が出てきたのか?という部分ですが、私は業界人ではないので詳細はわかりませんが、想像するに証券会社の収益化という一言に尽きるのではないかと感じます。

特にネット証券会社については、手数料無料化の流れや、インデックス投資の普及により儲かり難いビジネス環境になりつつあります。

そこで、利益をあげられるビジネスとして、米国株ブームにのって信用取引を「投資家の利便性向上、投資の幅を広げる」ことを口実に、収益化をしようとしているのではないかと感じています。

別にそれ自体は悪い事ではないわけですから非難されるものではないのですが、これまで以上に投資家の自己責任という言葉の重みがずしりと乗っかて来るような気がしています。

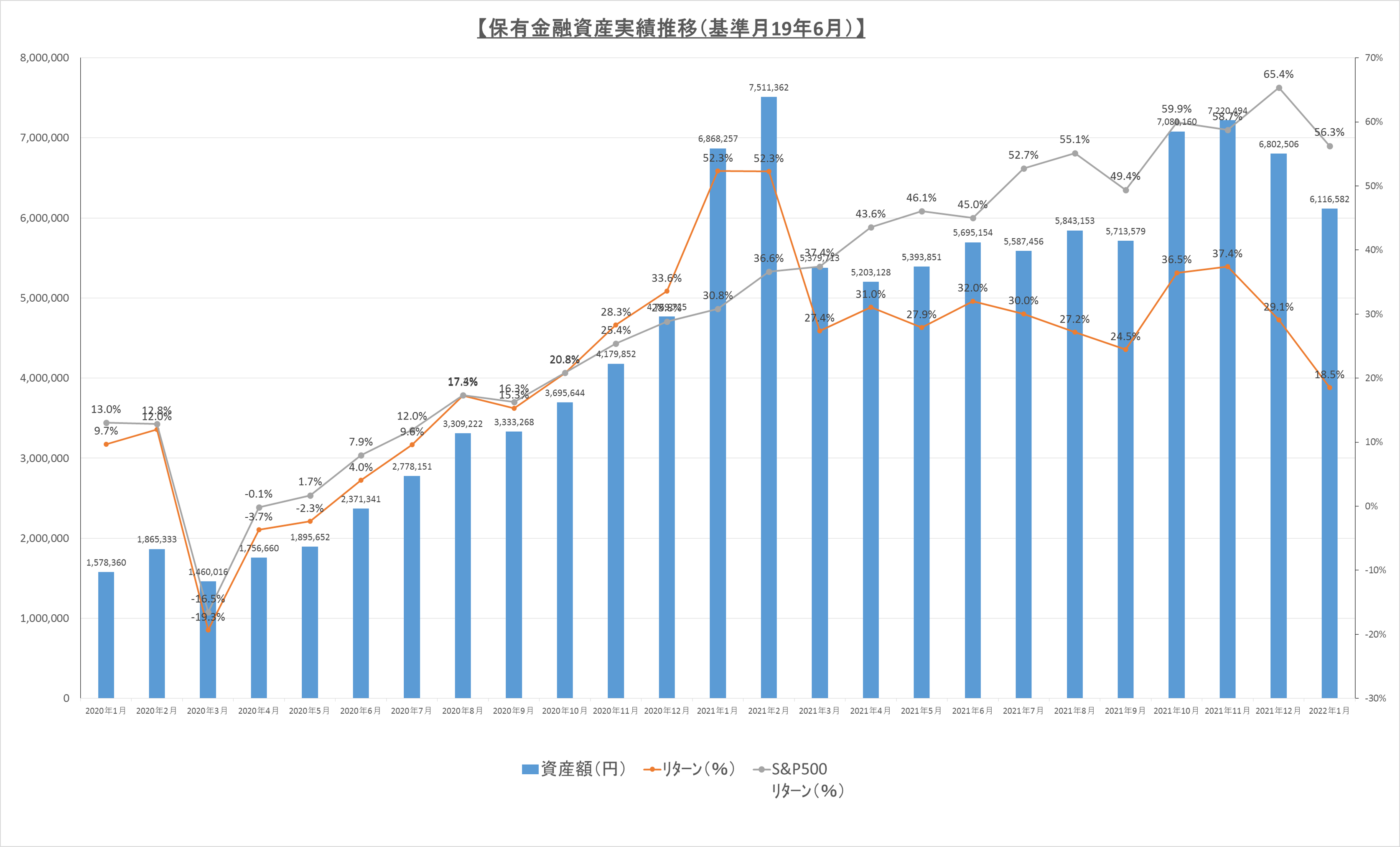

私としては、現物を買い一択でコツコツ積立てていくという投資スタイルでこれからも資産運用をしていきたいと思いますし、信用取引とは縁が無い投資を継続していきたいな思います。

ディスカッション

コメント一覧

まだ、コメントがありません